Для нормальной деятельности предприятия оборотный капитал (активы) должен находится на всех стадиях производственного (операционного) цикла и во всех формах (товарной, производственной и денежной). Отсутствие любого элемента оборотных активов на одной из стадий приводит к остановке производства. Если товар продают в кредит, то предприятию необходимы оборотные средства для покрытия дебиторской задолженности до тех пор, пока покупатели не внесут плату за продукцию.

Полный цикл оборота оборотных активов измеряют временем с момента закупки сырья и материалов у поставщиков до оплаты продукции потребителями. Предприятие далеко не всегда получает денежные средства от покупателей на момент платежа поставщикам за сырье и материалы. Поэтому и возникает проблема управления оборотными активами.

Производственный цикл организации характеризует период полного оборота оборотных средств, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятии и заканчивая выпуском готовой продукции.

Продолжительность производственного цикла предприятия определяется по формуле:

ППЦ = ПО ПЗ + ПО НЗП + ПО ГП

ПО ПЗ - период оборота запасов сырья, материалов и полуфабрикатов, дней;

ПО НЗП - период оборота незавершенного производства, дней;

ПО ГП - период оборота запасов готовой продукции, дней.

Финансовый цикл - это промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей. Другими словами, это период, в течение которого денежные средства, вложенные в оборотные активы, совершат один полный оборот.

Продолжительность финансового цикла в организации определяется по формуле:

ПФЦ = ППЦ + ПО ДЗ - ПО КЗ

ПО ДЗ - средний период оборота дебиторской задолженности, дней;

ПО КЗ - средний период оборота кредиторской задолженности, дней.

Операционный цикл характеризует общее время, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности. Поскольку организация оплачивает счета поставщиков с временным лагом, то финансовый цикл меньше операционного на период времени обращения кредиторской задолженности. Операционный цикл характеризует период оборота общей суммы оборотных средств организации и рассчитывается по следующей формуле:

ПОЦ = ППЦ + ПО ДЗ

ПО ДЗ - продолжительность оборота дебиторской задолженности, дней.

Управление финансовым циклом представляет собой основное содержание управления финансами предприятия и его денежными потоками. Оптимизация финансового цикла - одна из главных целей деятельности финансовых служб предприятия.

Очевидно, что пути сокращения финансового цикла связанны с сокращением производственного цикла, уменьшением времени оборота дебиторской задолженности, увеличением времени оборота кредиторской задолженности.

Сокращение операционного и финансового циклов - положительная тенденция управления капиталом, которая может произойти в результате:

Сокращения времени производственного процесса (периода хранения МПЗ);

Рационального снижения длительности изготовления готового продукта и периода его хранения на складе;

Использования прогрессивных форм материально-технического снабжения;

Ускорения оборачиваемости дебиторской задолженности;

Замедления оборачиваемости кредиторской задолженности.

Многие компании находились в неприятных ситуациях, связанных с внезапным извлечением средств из оборота. Выход из них крайне сложен и может сопровождаться большими потерями.

Актуальность вопроса

Зачастую директор принимает решение о снятии сумм со счета для финансирования какого-либо проекта, предполагая его окупаемость и возможность погашения обязательств за счет этого перед поставщиками. Между тем, как показывает практика, сценарий в таких ситуациях стандартный. Спустя некоторое время выясняется, что своих средств на оплату поставленного материала и сырья не хватает. Соответственно, приходится срочно искать дополнительные источники, просить дебиторов погасить их задолженность раньше срока, договариваться с банками и так далее. Аналогичные случаи имели место и в крупных корпорациях, необдуманно изменявших условия расчета с поставщиками и предоставление покупателям отсрочек платежей. Для этого с контрагентами заключались новые контракты. Их суть заключалась в отказе от использования отсрочек в обмен на уменьшение закупочной цены товара. Вместе с этим покупатели приобретали продукцию по увеличенной реализационной стоимости. Однако им предоставлялась при этом вдвое большая, чем раньше, отсрочка. Спустя несколько месяцев, компании начинали сталкиваться с острым недостатком оборотных средств. Соответственно, им приходилось срочно кредитоваться в банках. У компании не будет возникать проблем с недостатком оборотных активов, если руководство начнет жестко контролировать пропорции между собственным и заемным капиталом, посредством которого осуществляется финансирование Для этого необходимо выработать эффективную модель управления. Она предполагает планирование продолжительности операционного и Кроме этого, потребуется определить текущую ликвидность.

Операционный цикл предприятия

Он включает в себя несколько процессов. В течение него осуществляется, в частности, закупка материалов и сырья, создание продукции, ее реализация, а также погашение задолженности (при наличии). Проще говоря, в ходе операционного цикла совершается полный оборот активов.

Ключевые элементы

В рамках операционного цикла выделяются следующие компоненты:

- Полный оборот МПЗ. Его называют также производственным циклом. Он показывает среднее количество дней, которые необходимы для перевода сырья и материалов в готовую продукцию. Соответственно, начинается он с момента поступления запасов на склад и завершается при отгрузке готовых изделий потребителю.

- Оборот дебиторской задолженности. Он представляет собой средний промежуток времени, необходимый для погашения обязательств покупателями, которые приобрели продукцию в кредит.

- Оборот кредиторской задолженности. Он представляет собой промежуток времени, в течение которого компания рассчитывается по своим обязательствам перед другими организациями.

Операционный и финансовый цикл

Оборот МПЗ

Эффективность управления зависит от соотношения продолжительности финансового и производственного цикла. Последний включает в себя периоды оборота:

- Сырьевых запасов.

- Незавершенного производства.

- Запасов готовых изделий.

Производственный и операционный цикл

Для их определения используются соответствующие уравнения. Для вычисления продолжительности производственного цикла используется следующее равенство:

ПЦ = ПОгп + ПОнзп + ПОпз, где:

- ПОпз - количество дней, затрачиваемых на оборот запасов полуфабрикатов, материалов, сырья;

- ПОнзп - число дней оборота незавершенного производства;

- ПОгп - продолжительность оборота запасов готовых изделий (продукции) в днях.

Расчет операционного цикла осуществляется с использованием найденного выше параметра. Кроме этого, в вычислении применяется величина, характеризующая средний срок оборота задолженности дебиторов. Их сумма будет показывать, сколько продолжается операционный цикл. Формула выглядит так:

ОЦ = ПОдз + ПЦ.

Взаимосвязь показателей

При анализе структуры имеющихся у компании оборотных средств становится явной важность временных характеристик для обеспечения эффективного управления капиталом. Особое значение при этом имеет распределение потребности фирмы в оборотных активах в конкретные периоды. Для расчетов используется методика, основанная на продолжительности финансово-эксплуатационного цикла и предполагаемых расходов на текущую деятельность. Первый показатель включает в себя время на поставку, изготовление и сборку изделий, их реализацию, ожидание погашения задолженности покупателей. Финансовый цикл - продолжительность обращения наличности - является периодом, на протяжении которого средства не участвуют в обороте. Его длительность можно определить следующим образом. Из показателя, характеризующего операционный цикл, вычитается время обращения задолженности перед кредиторами. Управление осуществляется для сокращения периода, в котором средства не задействованы. При уменьшении продолжительности финансового цикла, соответственно, время использования своих оборотных средств становится меньше.

Особенности дебиторской задолженности

Обязательства контрагентов выступают как неотъемлемый элемент работы любой компании. Большая доля дебиторской задолженности в общей системе активов существенно снижает ликвидность и платежеспособность фирмы, повышая при этом риск потерь. Операционный цикл современной компании предполагает динамичность совершаемых сделок. В существующих сегодня условиях большое внимание необходимо уделять задолженности дебиторов. Зачастую она определяется как компонент оборотного капитала. Этот элемент представляет собой конкретные требования к организациям и гражданам, касающиеся оплаты услуг, продукции или работы. Имеет место также тенденция, в рамках которой дебиторская задолженность отождествляется с коммерческим кредитом. Как правило, экономическая выгода от таких обязательств выражена в том, что компания, совершая операционный цикл, предполагает получить деньги или эквиваленты. при этом может признаваться как актив, если есть вероятность ее погашения. Если же она отсутствует, сумма обязательств подлежит списанию.

Управление устойчивостью

Для создания эффективной модели необходимы сведения из бюджета расходов и доходов, некоторые прогнозируемые показатели балансовых статей. В качестве обязательного требования выступает помесячная разбивка. Чем будет чаще контролироваться процесс исполнения бюджета и, следовательно, платежеспособность компании, тем лучше. При разработке модели также потребуются значения оборачиваемости, показатели продолжительности операционного и финансового циклов. Особую важность будут иметь такие величины, как:

- Потребность в краткосрочных займах, привлекаемых для пополнения оборотных средств.

- Запланированное значение коэффициента ликвидности на текущий момент.

Первый показатель определяется в виде разницы между общей потребностью в оборотном капитале и собственными средствами. Расчет плановой величины Ктл можно осуществить следующим образом:

Ктл = ПОЦ х средний расход средств в день/краткосрочные пассивы.

Данная модель позволяет понять, как ОЦ и ФЦ влияют на показатель коэффициента.

Заключение

Каждый руководитель должен четко понимать, что собой представляет операционный цикл и период оборота средств. Благодаря этому он может получить всю необходимую информацию для определения потребности в собственных активах. Кроме этого, нужно разбираться в самой сути бизнеса, понимать, как выстраиваются процессы внутри компании, насколько они оптимальны, существуют ли резервы для оптимизации. В ходе выполнения расчетов необходимо также учитывать, что размер своих оборотных активов непрерывно меняется на протяжении года. В этой связи каждый месяц при сопоставлении фактических и плановых показателей следует постоянно вести мониторинг корректировки параметров модели. Чтобы понимание значимости и важности сроков циклов было не только у финансового директора, целесообразно определить для каждого элемента ответственность руководителей подразделений. Это можно сделать, увязав действующую в организации систему премий и бонусов с требуемыми показателями.

Определение

Денежный цикл , или цикл оборотного капитала (cash conversion cycle, operating cycle) - это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов, рабочей силы) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Расчет (формула)

Цикл движения денежных средств представляют в виде суммы трех показателей оборачиваемости, выраженных в днях: оборачиваемость запасов, оборачиваемость дебиторской задолженности и оборачиваемость кредиторской задолженности:

Денежный цикл (в днях) = Оборачиваемость запасов в днях + Оборачиваемость дебиторской задолженности в днях - Оборачиваемость кредиторской задолженности в днях

Нормальное значение

Короткий денежный цикл позволяет организации быстрее вернуть денежные средства, вложенные в оборотные активы. Чем меньше цикл, тем лучше для организации. Однако конкретная оптимальная длительность денежного цикла сильно зависит от отрасли и особенностей деятельности предприятия. Встречаются даже случаи, когда предприятие имеет отрицательный показатель денежного цикла. Например, такое встречается у предприятий занимающих настолько прочные позиции рыночные позиции, что они могут диктовать условия и покупателям (сокращая период оплаты за свою продукцию) и поставщиками (получая у них отсрочку оплаты).

Непрерывность функционирования компании обеспечивается цикличностью ее воспроизводственного (или операционного) процесса. Этот процесс состоит из большого числа параллельно происходящих циклов или кругооборотов оборотных средств. Продолжительность каждого отдельно взятого операционного цикла равняется времени кругооборота всей суммы оборотных средств, которые меняют свою натуральную форму в зависимости от стадии цикла. Традиционно считается, что в ходе операционного цикла движение оборотных средств проходит следующие четыре основные стадии :

- 1) денежные средства авансируются для приобретения материально-производственных запасов;

- 2) передача материально-производственных запасов в производство, где они превращаются в запасы готовой продукции;

- 3) продажа запасов готовой продукции, которые до момента их оплаты потребителями находятся в форме дебиторской задолженности;

- 4) инкассированная дебиторская задолженность трансформируется в денежные средства.

В процессе многократно повторяемых кругооборотов авансированный капитал одновременно находится в различных формах: денежной, товарной, производственной.

Операционный цикл начинается с момента приобретения (либо заказа) материально-производственных запасов, используемых для производства и обращения (или расходования денежных средств на их приобретение при авансовой форме оплаты) и заканчивается моментом инкассации денежных средств и их эквивалентов. По сути, в течение операционного цикла финансовые ресурсы компании "омертвлены" в запасах и дебиторской задолженности.

Выделяют две составляющие операционного цикла (рис. 5.1):

- – производственный цикл;

- – финансовый цикл.

Рис. 5.1.

Т – время оборота, нижними индексами обозначены названия соответствующих элементов: МПЗ – материально- производственные запасы; НПр – незавершенное производство; ГП – готовая продукция; ДЗ – дебиторская задолженность; КЗ – кредиторская задолженность

Производственный цикл представляет собой период оборота производственных запасов, начиная от момента заключения договора на поставку сырья и материалов и заканчивая моментом отгрузки произведенной из них готовой продукции.

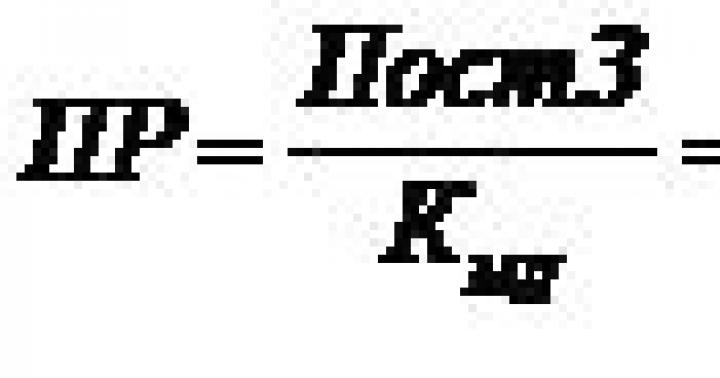

Финансовый цикл представляет собой период оборота денежных средств, начиная с момента погашения кредиторской задолженности за сырье и материалы и заканчивая инкассацией дебиторской задолженности за готовую продукцию, изготовленную из данных сырья и материалов. Расчетная формула для финансового цикла (в днях) выглядит следующим образом:

где ПЦ– продолжительность производственного цикла, дни; – средняя продолжительность оборота дебиторской задолженности, дни; – средняя продолжительность оборота кредиторской задолженности, дни.

Управление оборотными активами направлено в первую очередь на ускорение оборота, что предполагает максимальное сокращение продолжительности операционного цикла

и его составляющих. Для решения этой задачи операционный цикл можно представить как некоторую функцию двух совокупностей факторов:

- 1) финансовых факторов:

- – политика в отношении дебиторской и кредиторской задолженности;

- – объемы и периодичность поставок сырья;

- – определение величины запасов сырья и готовой продукции и т.п.;

- 2) технологических факторов:

- – время на текущие простои;

- – время на плановый ремонт и профилактику оборудования;

- – время на подготовку производства и т.п.

Факторы первой группы могут быть оценены в денежных показателях и затем переведены в показатели времени; управление этими факторами является прерогативой планово-финансовых служб (с привлечением отделов сбыта и реализации).

Факторы второй группы зависят от технологических и аналогичных им особенностей производства; управление факторами этой группы находится в ведении инженернотехнологических служб.

Необходимо заметить, что практически все технологические факторы имеют весьма ограниченные возможности для уменьшения своих значений, объективно обусловленные технологиями, физиологией человека и т.п. Производственный цикл, продолжительность которого определяется в основном именно этими факторами, практически не поддается сокращению (по крайней мере – при условии неснижения уровня качества производимой продукции). Поэтому основное внимание уделяют использованию всех доступных возможностей сокращения финансового цикла: максимальному сокращению периода оборота дебиторской задолженности и максимальному увеличению периода оборота кредиторской задолженности (при этом необходимо контролировать выполнение сроков расчетов по кредиторской задолженности, т.е. не допускать возникновения существенных штрафных санкций).

Рассмотрим различные варианты формирования операционного цикла, их достоинства, недостатки и возможности применения.

1. "Классический" операционный цикл с наличием дебиторской и кредиторской задолженностей (рис. 5.2).

Рис. 3.2.

В рассматриваемом случае продолжительность операционного цикла будет складываться из продолжительности производственного цикла и периода оборота дебиторской задолженности. Управлять продолжительностью операционного цикла в данном случае можно, управляя продолжительностью производственного цикла, а также периодом оборота дебиторской задолженности.

2. Операционный цикл с полной оплатой "по факту" (рис. 5.3).

Рис. 3.3.

В данном случае операционный цикл полностью совпадает с производственным и, следовательно, возможности его сокращения полностью исчерпываются возможностями сокращения производственного цикла.

3. Операционный цикл с авансовой оплатой сырья и материалов и продажами в кредит (рис. 5.4).

Отличительной особенностью данного варианта операционного цикла является наибольшее, по сравнению с другими вариантами, количество возможностей для его сокращения: это достигается путем управления продолжительностью авансов, производственного цикла и оборота дебиторской задолженности. Однако продолжительность операционного цикла в данном варианте одна из самых больших.

Рис. 5.4.

4. Операционный цикл с покупками в кредит и авансовой оплатой готовой продукции (рис. 5.5).

Рис. 5.5.

Данный вариант характеризуется наименьшей продолжительностью финансового цикла, т.е. при такой форме операционного цикла для обслуживания текущей деятельности необходимо наименьшее количество денежных средств. Однако возможности сокращения продолжительности операционного цикла, так же как в варианте 2, ограничиваются только управлением продолжительностью производственного цикла.

5. Операционный цикл с покупками в кредит и продажами по факту (рис. 5.6).

Рассматриваемый вариант по совпадению операционного и производственного циклов похож на варианты 2 и 4. Отличие только в продолжительности финансового цикла.

6. Операционный цикл с закупками с оплатой по факту и дебиторской задолженностью (рис. 5.7).

Данный вариант характеризуется достаточно продолжительным финансовым циклом, что потребует большего количества денежных средств для обслуживания текущей хозяйственной деятельности.

Рис. 5.6.

Рис. 5.7.

- Для компаний, оказывающих услуги и выполняющих работы, количество стадий может быть меньше.

1.1 Расчет продолжительности финансового цикла

Финансовый цикл, или цикл обращения денежной наличности представляет собой время, в течение которого денежные циклы отвлечены из оборота.

Продолжительность финансового цикла характеризует среднюю продолжительность между оттоком денежных средств в связи с осуществлением текущей производственной деятельности и их притоком как результатом производственно-финансовой деятельности .

Этот показатель необходим для определения эффективности финансовой деятельности предприятия.

Предприятие всегда располагает резервом, которым можно воспользоваться, если нужны денежные ресурсы. Этот резерв - кредиторская задолженность.

Действительно, деньги, вложенные в производство (сырье, материалы, незавершенное производство и др.), не могут быть извлечены оттуда для покрытия их кратковременного их недостатка - естественно, речь не идет о распродаже производственных запасов по бросовым ценам. Точно также дело обстоит и с дебиторской задолженностью - можно добиваться изменений в отношениях с дебиторами, однако это длительный, не сиюминутный процесс.

Иное дело кредиторская задолженность - моментом оплаты можно управлять, в критической ситуации можно пойти на задержку в погашении задолженности и др. Иными словами, кредиторская задолженность как фактор регулирования текущих денежных средств (естественно, косвенный, а не прямой) более управляема и, следовательно, должна учитываться при характеристике текущей финансовой деятельности на предприятии .

Приведенные аргументы дают основание утверждать, что с позиции управления денежными средствами позиция в отношении неденежных оборотных активов в известной степени может быть отнесена к решениям стратегического или, по крайней мере тактического характера, тогда как принципы управления кредиторской задолженностью имеют непосредственное отношение к регулированию текущей финансовой деятельности в части мобилизации денежных средств. Таким образом, логически доказана необходимость количественной оценки финансовой деятельности предприятия в плане циркуляции денежных средств на предприятии.

Операционный цикл характеризует производственно-технологический аспект деятельности предприятия, общее время, в течение которого финансовые ресурсы заморожены в запасах и дебиторской задолженности. Финансовый цикл - финансовую компоненту деятельности. Поскольку предприятие оплачивает счета предприятия с временным лагом, время, в течение которого денежные средства отвлечены из оборота, т.е. финансовый цикл, меньше на среднее время обращения кредиторской задолженности.

Несомненно, операционный и финансовый цикл взаимосвязаны; тем не менее, они, в известном смысле, описывают различные стороны процесса функционирования предприятия как хозяйствующего субъекта .

Сокращение операционного и финансового циклов в динамике рассматривается как положительная тенденция. Если сокращение операционного цикла может быть сделано за счет ускорения производственного процесса и оборачиваемости дебиторской задолженности, то финансовый цикл может быть сокращен как за счет данных факторов, так и за счет некоторого некритического замедления оборачиваемости кредиторской задолженности.

Таким образом, продолжительность финансового цикла (ПФЦ) в днях оборота рассчитывается по формуле:

ПФЦ = ПОЦ - ВОК = ВОЗ + ВОД - ВОК

где ПОЦ - продолжительность операционного цикла;

ВОК - время обращения кредиторской задолженности;

ВОЗ - время обращения производственных запасов;

ВОД - время обращения дебиторской задолженности;

Т - длина периода, по которому рассчитываются средние показатели (как правило, год, т.е. Т = 365).

Расчет обычно ведут по годовым данным, например по годовому балансу.

Для чистоты данных следует брать кредиторскую задолженность в части, относящейся к расчетам за поставленное сырье, материалы и услуги (в частности, краткосрочные кредиты и займы, поставщики и подрядчики, векселя к уплате). То в отношении показателя продолжительности финансового цикла подобного безапелляционного суждения сделать нельзя. Необходим факторный анализ, поскольку, если сокращение продолжительности финансового цикла достигнуто за счет неоправданного замедления оборачиваемости кредиторской задолженности, то подобный факт имеет скорее негативный, нежели позитивный оттенок .

Из формулы следует, что продолжительность финансового цикла зависит от трех факторов; первые два достаточно инерционны, зато последний фактор существенно контролируем управленческим персоналом в плане управления текущими финансовым средствами. Управляя именно этим фактором (в частности, принимая те или иные условия оплаты поставок сырья и материалов, сознательно нарушая платежную дисциплину и т.п.), как раз и пытаются найти оптимальный вариант оперативного управления финансовой деятельностью предприятия.

1.2 Зависимость финансового, производственного и операционного циклов предприятия

Эффективность управления финансами во многом зависит от соотношения длительности финансового и производственного циклов.

Производственный цикл начинается с момента поступления материалов на склад предприятия, а заканчивается в момент отгрузки покупателю продукции, которая была изготовлена из данных материалов.

Финансовый цикл начинается с момента оплаты поставщикам данных материалов (погашение кредиторской задолженности), а заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности) .

Для оценки длительности циклов используются показатели оборачиваемости (период оборота в днях).

Производственный цикл состоит из:

Периода оборота запасов сырья;

Периода оборота незавершенного производства;

Периода оборота запасов готовой продукции.

Финансовый цикл состоит из:

Периода оборота кредиторской задолженности;

Периода оборота дебиторской задолженности.

Путями сокращения финансового цикла являются уменьшение периода оборота дебиторской задолженности и увеличение периода оборота кредиторской задолженности.

Сокращение производственного цикла предполагает :

Уменьшение периода оборота запасов;

Уменьшение периода оборота незавершенного производства;

Уменьшение периода оборота готовой продукции.

Производственный цикл - начинается с момента поступления материалов на склад предприятия, заканчивается в момент отгрузки покупателю продукции, которая была изготовлена из данных материалов.

Позап +Понт + Погп

Позап - период оборота запасов сырья (в днях),

Понт - период оборота незавершенного производства (в днях),

Погп - период оборота готовой продукции (в днях),

Цпр - производственный цикл.

Финансовый цикл - начинается с момента оплаты поставщикам данных материалов (погашение кредиторской задолженности), заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности).

Цф = Цпр + Цодз -Покз +Поа

Подз - период оборота дебиторской задолженности (в днях),

Покз - период оборота кредиторской задолженности (в днях),

Поа - период оборота авансов (в днях),

Цф - финансовый цикл.

Точный анализ состояния дебиторской задолженности может быть сделан только путем определения «возраста» всех счетов дебиторов по книгам компании и классификации их по количеству неоплаченных дней: 10 дней, 20 дней, 30 дней, 40 дней и т.д. - и далее путем сравнения этих сроков с условиями кредитования по каждойсделке.Но такого рода анализ требует доступа к внутренней информации компании, поэтому внешний исследователь вынужден довольствоваться довольно приблизительным показателем, сопоставляющим дебиторскую задолженность и объем реализации за 1 день и последующим соотнесением этой величины со средним значением дебиторской задолженности в течение года. Это достигается с помощью использования показателя оборачиваемости дебиторской задолженности.

Аналогичную характеристику представляет показатель среднего срока погашения дебиторской задолженности.

Операционный цикл - начинается с момента поступления материалов на склад предприятия, заканчивается в момент получения оплаты от покупателей за реализованную продукцию.

Поскольку продолжительность операционного цикла больше длительности финансового цикла на период оборота кредиторской задолженности, то сокращение финансового цикла обычно влечет уменьшение операционного цикла, что оценивается как положительная тенденция .

Длительность производственного цикла вычисляется как сумма периодов оборота всех нормируемых составляющих оборотных средств. Длительность операционного цикла рассчитывается как сумма длительности производственного цикла и периода оборота дебиторской задолженности. Продолжительность финансового цикла меньше длительности операционного цикла на величину периода оборота кредиторской задолженности или больше на период оборота выданных авансов.

В более общем случае предприятие с самого начала операционного цикла вкладывает в производство собственные оборотные средства: период оборота кредиторской задолженности есть длительность обращения суммы средств, равной разности стоимости сырья и материалов, получаемых предприятием в кредит, и суммы выданных им авансов.

Оперативный цикл - период времени между приобретением материалов, используемых в производственном процессе, и их продажей в обмен на денежные средства или инструменты, легко обратимые в денежные средства...

Анализ денежных потоков, капитала, финансовых результатов предприятия

(15) (16) (17) (18) Финансовый цикл характеризует период времени в течении которого денежные средства отвлечены за ворота...

Анализ финансового состояния предприятия на примере ООО "Быстрое питание"

В рыночной экономике самым главным мерилом эффективности работы организации является результативность. Общей характеристикой результативности финансово - хозяйственной деятельности принято считать оборот, т.е...

Анализ финансовой отчетности ГУП "Весна"

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Коэффициенты могут выражаться в днях...

Анализ эффективности использования оборотных средств на ООО "Мультисервисные системы"

Финансовый цикл начинается с момента оплаты поставщикам данных материалов (погашение кредиторской задолженности), а заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности)...

Грамотное управление операционным и финансовым циклом определяет оборачиваемость оборотного капитала, самым существенным образом влияет на рентабельность инвестированного капитала - один из важнейших первичных факторов стоимости бизнеса...

Концептуальные основы разработки финансовой политики как части общей стратегии предприятия

Финансовый рычаг (финансовый леверидж) -- это отношение заемного капитала компании к собственным средствам, он характеризует устойчивость компании. Чем меньше финансовый рычаг, тем устойчивее положение. С другой стороны...

Концептуальные основы разработки финансовой политики как части общей стратегии предприятия

Показатель предыдущий год отчётный год темп прироста показателей, % Проценты к уплате фактические, тыс. руб. (52 959) (62 454) 17,9 Налог на прибыль и отложенные налоги, тыс. руб. (449 894) (436 121) (3,1) Прибыль до налогообложения, тыс. руб...

Оценка деловой активности предприятия

Чем выше скорость оборота запасов, тем выше ликвидность. В результате расчетов мы выявили: - Увеличение оборачиваемости оборотных (мобильных) активов (). Рост данного показателя от 1,15 до 0,44 (т.е. на 1,29) характеризуется положительно...

Прогнозирование жизненного цикла транспортной компании

tоб = tхгр + tхп + tп + tв...

финансовый производственный...

Производственный и финансовый циклы организации: формирование, взаимосвязь, пути сокращения

Продолжительностью финансового цикла является разность продолжительности операционного цикла и времени обращения кредиторской задолженности, а, следовательно...

Производственный и финансовый циклы организации: формирование, взаимосвязь, пути сокращения

Ранее выполненный анализ позволяет утверждать, что основные направления снижения производственного и финансового цикла предприятия связаны с совершенствованием управлением дебиторской задолженностью...

Управление денежными потоками ООО "Радуга"

Финансовый цикл или цикл обращения денежной наличности, представляет собой время в течение которого денежные средства отвлечены из оборота...

Финансовый леверидж: механизм действия и эффект финансового рычага

Так как эффект финансового рычага - это приращение к рентабельности собственного капитала, полученное благодаря привлечению кредита, несмотря на его платность, и уплаты налога на прибыль. Очевидно...